달러 패권으로 무제한 국채 발행

빚 많이 져도 금리·환율 안정적

미국에서 또다시 ‘국가 부채 상한’ 논란이 벌어졌다. ‘국가 부도(디폴트)’라는 험악한 말이 등장해 잠시 긴장하게 되지만 이젠 그마저도 식상하다. 미국이 부도날 수 있다고? 물론 현실이 될 경우 굉장히 큰일이다. 그러나 그런 일이 일어날 가능성은 제로에 가깝다. 때문에 당사자들끼리는 심각하지만 미국 밖에서 이를 주목하는 이들은 별로 없다. 긴장감도 약하다.

미국에서 또다시 ‘국가 부채 상한’ 논란이 벌어졌다. ‘국가 부도(디폴트)’라는 험악한 말이 등장해 잠시 긴장하게 되지만 이젠 그마저도 식상하다. 미국이 부도날 수 있다고? 물론 현실이 될 경우 굉장히 큰일이다. 그러나 그런 일이 일어날 가능성은 제로에 가깝다. 때문에 당사자들끼리는 심각하지만 미국 밖에서 이를 주목하는 이들은 별로 없다. 긴장감도 약하다.

◇미국이 부도를 맞는다고? = 일단 돌아가는 상황부터 살펴보자. 미국은 부채 한도가 법으로 정해져 있다. 매해 늘려서 현재 31조4000억 달러(약 3경 8900조 6000억 원)다. 현재 미국의 부채한도는 거의 목 끝까지 차오른 상태다. 지난해 3분기 기준으로 연방 부채는 30조9289억 달러에 달한다. 부채가 상한선에 가까워졌을 때 의회가 한도를 늘리는 식으로 법을 개정하지 않으면 이론적으로는 디폴트를 맞는다.

최근 재닛 옐런 미 재무장관은 상·하원 지도부에 보낸 서한을 통해 의회에 대책 마련을 촉구하며 위기감 조성에 나섰다. 카린 장 피에르 백악관 대변인 역시 이를 두고 “협상 불가”라고 밝혔다. 하원을 장악한 공화당이 국가 부채 한도를 높이는 대가를 요구하며 정치적 협상을 시도해올 가능성이 큰 가운데, 이를 사전에 차단하겠다는 의미다.

사실 매해 이런 식이었다. 미국 정부와 의회는 잊을 만하면 빚 문제로 협상을 벌였고, 뭔가를 주고받고, 대다수는 한도를 늘리는 식으로 해결했다. 미국이 1939년 국가 부채 한도 제도를 도입한 후 부도를 낸 적은 없다.

위기 비슷(?)한 게 한 차례 있기도 했다. 2011년 8월 여야 협상이 지지부진해지자 국제신용평가사인 스탠더드앤드푸어스(S&P)가 미국 국가신용등급을 최우량인 ‘AAA’에서 ‘AA+’로 낮췄다. 그러나 2011년 위기설도 시간이 흐르고 보니 정치적으로는 요란했지만 결국 찻잔 속 태풍이었다는 평가다.

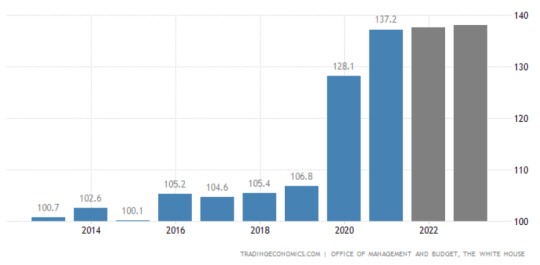

◇모두가 원하는 미국 국채 = 미국은 부채가 많다. 국내총생산(GDP) 대비 정부 부채 비율이 가장 최근 자료인 2021년 말 기준 137.2%에 달한다. 현재 이보다 늘었으면 늘었지 줄었을 가능성은 크지 않다. 137.2%는 유럽의 병자 취급을 받는 포르투갈(127.4%)보다 조금 높고 이탈리아(150.8%)보다 조금 낮은 수준이다. 한국의 경우 46.9%에 불과하다.

그러나 미국의 빚은 다른 나라와 성격이 다르다. 미국은 달러 패권을 보유한 기축통화국으로, 미국 국채는 세계에서 가장 안전한 자산이다. 빚을 내기 위해 국채를 발행하면 언제든 사줄 누군가가 있다는 의미다. 미국 입장에서는 부채 한도를 늘려 국채를 발행하고 이자 비용만 투자자들에게 지불하면 그만이다. 안전자산이라 심지어 이자도 매우 낮게 준다.

한국이 미국처럼 빚을 냈다간 단박에 재정위기를 겪었을 수 있다. 통상 과다한 부채를 질 경우 국채 금리가 폭등하고 통화가치가 추락, 물가 급등을 부른다. 지난해 감세를 하는 대신 빚을 늘리겠다고 선언한 영국 정부의 상황이 딱 그랬다. 영국은 취임한 지 45일 된 리즈 트러스 총리가 물러나며 겨우 사태를 마무리했다. 그러나 아직까지 이는 미국에 ‘강 건너 불구경’에 불과하다.

심지어 미국 국채의 과다한(?) 안정성이 2008년 미국에서 시작된 글로벌 금융위기의 원인을 제공했다는 분석도 있다. 1997년 동아시아 금융위기 이후 신흥 시장에 데인 글로벌 자금들이 안전한 미국 국채로 몰렸고, 장기 금리에 하방 압력을 가해 미국 부동산 시장의 거품을 키웠다는 해석이다.

그렇다고 역대급 빚더미를 둘러싼 우려가 없는 것은 아니다. 래리 서머스 하버드대 교수는 최근 블룸버그 인터뷰에서 “(부채 한도 증액을 둘러싼 여야 협상은) 가장 멍청한 토론”이라면서도 “(인구 고령화에 따른) 의료비 급증과 (중국의 도전에 대한) 국방비 지출 등으로 향후 재정이 상당폭 증가할 필요성을 고려할 때 재정정책에 대한 근본적인 토론은 필요하다”고 말했다.

<저작권자 ⓒ 매일한국, 무단 전재 및 재배포 금지>

문차영 기자 다른기사보기