금감원장, 금리 인상 비판 하루 만에

은행들 각종 주담대 규제 발표

7~8월 계약한 실수요자에 직격탄

"졸지에 한도 줄고 상환 부담 커져"

그런데 최근 은행들이 주담대 금리를 잇따라 올리는 것을 두고 이복현 금융감독원장이 쓴소리를 내면서 상황이 바뀌었다. 은행들이 즉각 상환 기간을 대폭 줄이거나 거치기간을 없애는 등 대출을 조이고 나섰기 때문이다. 최씨는 "상환 기간을 50년으로 예상하고 대출받으려 했는데 갑자기 30년으로 제한되면서 상환 계획이나 대출 한도 모두 변화가 생겨 곤란해졌다"며 "11월 잔금일까지 부족한 금액 4,000여 만 원을 마련하지 못하면 이미 지불한 2억 원을 날릴 위기"라고 호소했다.

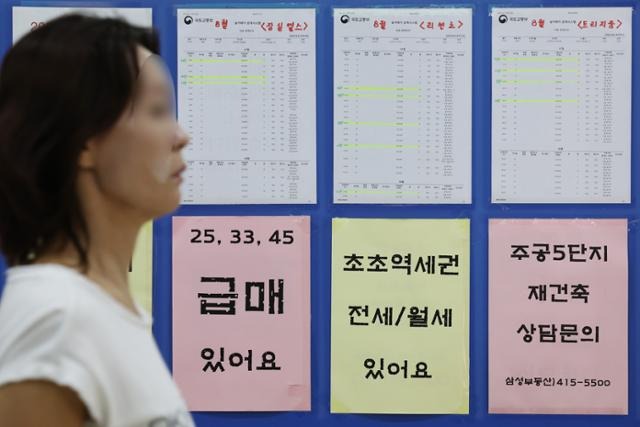

금융당국의 압박에 은행들이 갑작스럽게 주담대를 옥죄면서 실수요자들이 불안에 떨고 있다. 이 원장이 25일 "최근 은행의 주담대 금리 인상은 당국이 바란 게 아니다"라며 가계부채를 관리하기 위한 은행권의 금리 인상을 공개적으로 비판하자 은행들이 만기나 한도를 축소하는 방식의 대출 규제 방안을 내놓고 있기 때문이다.

27일 금융감독원에 따르면 이달 21일 기준 4대 시중은행(KB국민·신한·하나·우리은행)의 정책대출을 제외한 가계대출 잔액은 517조5,000억 원에 달한다. 이들 은행이 올해 말 기준으로 세운 가계대출 잔액 목표치(512조7,000억 원)를 이미 넘어섰다. 박충현 금감원 부원장보는 "보통 월 순증액 5조~5조5,000억 원 정도면 관리 가능한 수준이라고 보는데, 8월은 지난달(7조1,660억 원)보다도 증가폭이 클 것으로 예상되는 만큼 당국 개입이 필요한 상황"이라고 말했다. 대출 축소가 불가피하다는 얘기다.

이로 인해 7~8월 사이 매매 계약서를 쓰고 잔금 대출을 준비했던 차주들이 대출 규제의 직격탄을 맞게 됐다. 9월 1일 시행 예정인 총부채원리금상환비율(DSR) 2단계 규제에 더해 추가된 은행별 대출 규제로 당초 계획했던 금액보다 대출 가능 금액이 적어지는 사례가 상당하기 때문이다.

예컨대 연봉 7,000만 원의 직장인이 50년 상환 조건으로 5억 원의 주담대(금리 4%, 금리변동형, 원리금균등 기준)를 받는다면 현재 기준 DSR은 33%다. 강화된 DSR 2단계가 적용되면 35%로 오른다. 현행 규제대로라면 대출한도가 DSR 40%인 만큼 은행에서 돈을 빌릴 수 있지만, 상환 기간이 30년으로 단축되면 DSR이 42.8%로 올라 대출이 불가능해진다. 30년 만기 시 대출 한도도 4억6,000만 원까지 줄어 4,000만 원을 추가로 확보해야 한다. 같은 5억 원을 대출받아도 매달 갚아야 하는 원리금은 대출 기간이 50년일 때는 192만 원인 반면, 만기 30년일 때는 239만 원으로 껑충 뛴다.

차주들은 혼란에 빠졌다. 신한, KB국민, 우리은행 등 추가 대출 규제를 발표한 곳을 제외한 지방은행이나 보험사 등 제2금융권에 대출 가능 여부를 확인하는 데 분주하다. 실제 부동산 커뮤니티에서는 '잔금이 3개월 이상 남았는데, 규제가 더 확대되기 전에 미리 대출 접수가 가능할까요?', '지방은행에서는 50년 대출이 가능한가요?' 등의 문의가 쇄도하고 있다.

문제는 이들 금융권 역시 대출이 언제든 막힐 수 있다는 데 있다. 한 지방은행 관계자는 "시중은행 대비 금리가 낮고, 아직까지 대출 규제 방안도 내놓지 않아 지방은행에까지 대출을 받으려는 문의가 많다"면서도 "만기일에 쫓기는 심정을 이해하긴 하지만 우리 역시 규제산업이다 보니 대놓고 가계대출을 확대할 수는 없는 노릇"이라고 귀띔했다.

<저작권자 ⓒ 매일한국, 무단 전재 및 재배포 금지>

박진영 기자 다른기사보기