12개 저축銀 PF 대출잔액 9조원

리스크 우려에 2금융 신용등급 하락

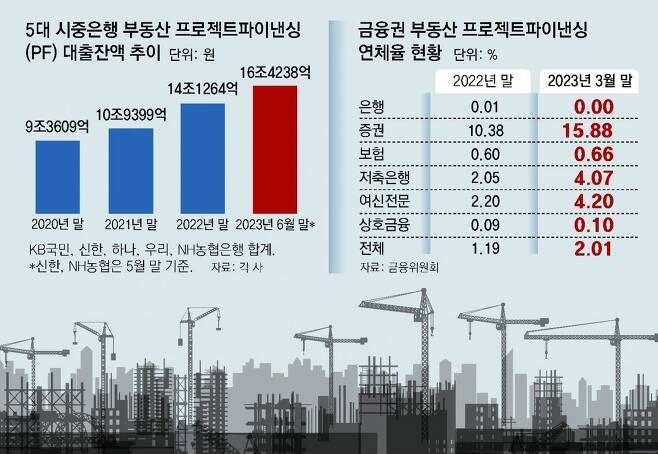

5대銀도 올해 대출잔액 16% 증가

금융권 모니터링 강화 등 관리 나서

최근 부동산 프로젝트파이낸싱(PF) 대출 부실에 대한 우려가 금융권 전반으로 확산되고 있다. 일부 새마을금고에서 발생한 ‘뱅크런’(대규모 예금 인출)의 주요 원인이 수백억 원대 부동산 대출채권 부실이었기 때문이다.

최근 부동산 프로젝트파이낸싱(PF) 대출 부실에 대한 우려가 금융권 전반으로 확산되고 있다. 일부 새마을금고에서 발생한 ‘뱅크런’(대규모 예금 인출)의 주요 원인이 수백억 원대 부동산 대출채권 부실이었기 때문이다.

새마을금고발 위기로 되살아난 부동산 PF 불씨는 제2금융권과 증권업계로 옮겨붙은 모양새다. 부동산 관련 위험노출액(익스포저) 비중이 높은 저축은행과 증권사들의 신용등급이 줄줄이 하향됐다. 연체율이 상대적으로 낮은 시중은행들도 선제적으로 리스크 관리에 나섰다.

10일 금융권에 따르면 새마을금고 악재로 부동산 PF 리스크가 다시 부각되고 있다. 특히 부동산 PF 사업장에서 후순위 대출이나 브리지론에 주로 투자한 증권사와 캐피털, 저축은행에 대한 우려가 커졌다.

한국기업평가에 따르면 올해 상반기(1∼6월) 평가를 진행한 12개 저축은행의 지난해 말 기준 부동산 PF 대출 잔액은 9조5000억 원으로 총 대출 규모의 30% 수준이었다. 자기자본 대비로는 225%에 달했다. 부동산 PF 대출 중에서 상대적으로 위험도가 높은 브리지론이 자기자본에서 차지하는 비중은 평균 134%로 나타났다.

부동산 PF 리스크는 제2금융권의 신용도를 끌어내리고 있다. 한국신용평가가 분석한 올해 상반기 금융 부문 신용등급 및 전망 상·하향 배율(상향 건수를 하향 건수로 나눈 값)은 0.4배로 2021년(4.67배)과 지난해(2.14배)와 비교하면 크게 떨어졌다. 올해 신용도가 나빠진 기업이 더 많았다는 의미다. 한신평은 “제2금융권 업체들의 부동산 PF 대출, 가계대출 등에 대한 건전성 및 유동성 관리 부담 증가가 주요 요인으로 작용했다”고 설명했다.

증권사들도 사정은 마찬가지다. 부동산 PF 부실 우려로 충당금을 쌓느라 실적 전망이 크게 악화된 탓이다. 현대차증권은 올해 2분기(4∼6월) 주요 증권사 지배주주 순이익은 5200억 원 수준으로 전 분기 대비 46% 이상 줄어들 것으로 내다봤다. 증권사 부동산 PF 연체율은 지난해 말 10.38%에서 올해 3월 말 15.88%로 급등했다.

상대적으로 연체율이 낮은 시중은행에서도 부동산 PF 잠재 리스크에 대한 우려가 커지고 있다. 5대 시중은행(KB국민, 신한, 하나, 우리, NH농협은행)의 6월 말 기준(신한, NH농협은행은 5월 말 기준) 부동산 PF 대출 잔액은 16조4238억 원으로 지난해 말(14조1264억 원) 대비 약 16% 늘었다. 2020년 말(9조3609억 원)과 비교하면 75% 급등했다.

연체율은 다른 금융기관에 비해 극히 낮은 수준이지만 올해 들어 소폭 상승하고 있다. 지난해 말 0% 수준이었던 연체율은 6월 말 기준 0.42%로 올랐다. 시중은행은 지난해부터 연체 채권을 상각하면서 연체율을 관리해 왔지만 올해 들어 일부 사업장에서 다시 연체가 발생했기 때문으로 풀이된다.

시중은행들은 보수적인 운용 기조를 유지하고 모니터링을 강화하는 등 관련 리스크에 선제적으로 대응하고 있다. A은행 관계자는 “부동산 PF 대부분이 주택도시보증공사(HUG) 보증부로 연체 없이 관리되고 있다”면서도 “만약의 사태에 대비해 우량 시공사 수주 건 위주 취급, 한국주택금융공사 및 주택도시보증공사 보증서 취득 등으로 리스크 헤지 방안을 마련하고 있다”고 설명했다. B은행 관계자도 “PF 한도 감액, 심사 가이드라인 강화 등 보수적 운용 기조를 지속하면서 정상화 가능 사업장에 대해 추가 지원을 검토할 예정”이라고 밝혔다.

<저작권자 ⓒ 매일한국, 무단 전재 및 재배포 금지>

박진영 기자 다른기사보기